Liebe Freunde,

liebe Glücksritter,

liebe Mitleser,

Rohstoffe sind das Lebenselexier der globalen Ökonomie - ohne sie läuft nichts mehr in der Wirtschaft. Wir erleben dies derzeit hautnah.

Jahrzehntelang waren die Unternehmen und Konsumenten gewohnt von preiswerten und stets verfügbaren Rohstoffen zu partizipieren. Doch aus Sicht des Charts wird dies langfristig nicht so bleiben. Die Epoche der preiswerten Rohstoffe, welche die letzten Jahrzehnte prägte scheint vorüber und es zeichnet sich ein neuer Superzyklus im Bereich der Rohstoffe und hier vor allem im Bereich der Nicht-Eisenmetalle ab.

Auch wenn ich kein Anhänger des Sachverständigenrates und seiner scheinintellektuellen Fehlprognosen bin, so habe ich in deren über 400 Seiten langem Pamphlet zum Jahre 2021/2022 zur Kenntnis genommen, dass dort der Beginn eines langfristigen Bullenmarktes bei den Rohstoffen erwartet wird, der sich als Superzyklus über einen Zeitraum von mindestens 35 Jahren erstrecken soll.

Grund genug für mich eine solche These charttechnisch zu untersuchen, um heraus zu finden, ob der Markt der gleichen Ansicht ist, wie die als "Wirtschaftsweisen" des Bundes gern bezeichneten hochbezahlten Theoretiker und Professoren im Sachverständigenrat der demokratischen deutschen Bananenrepublik.

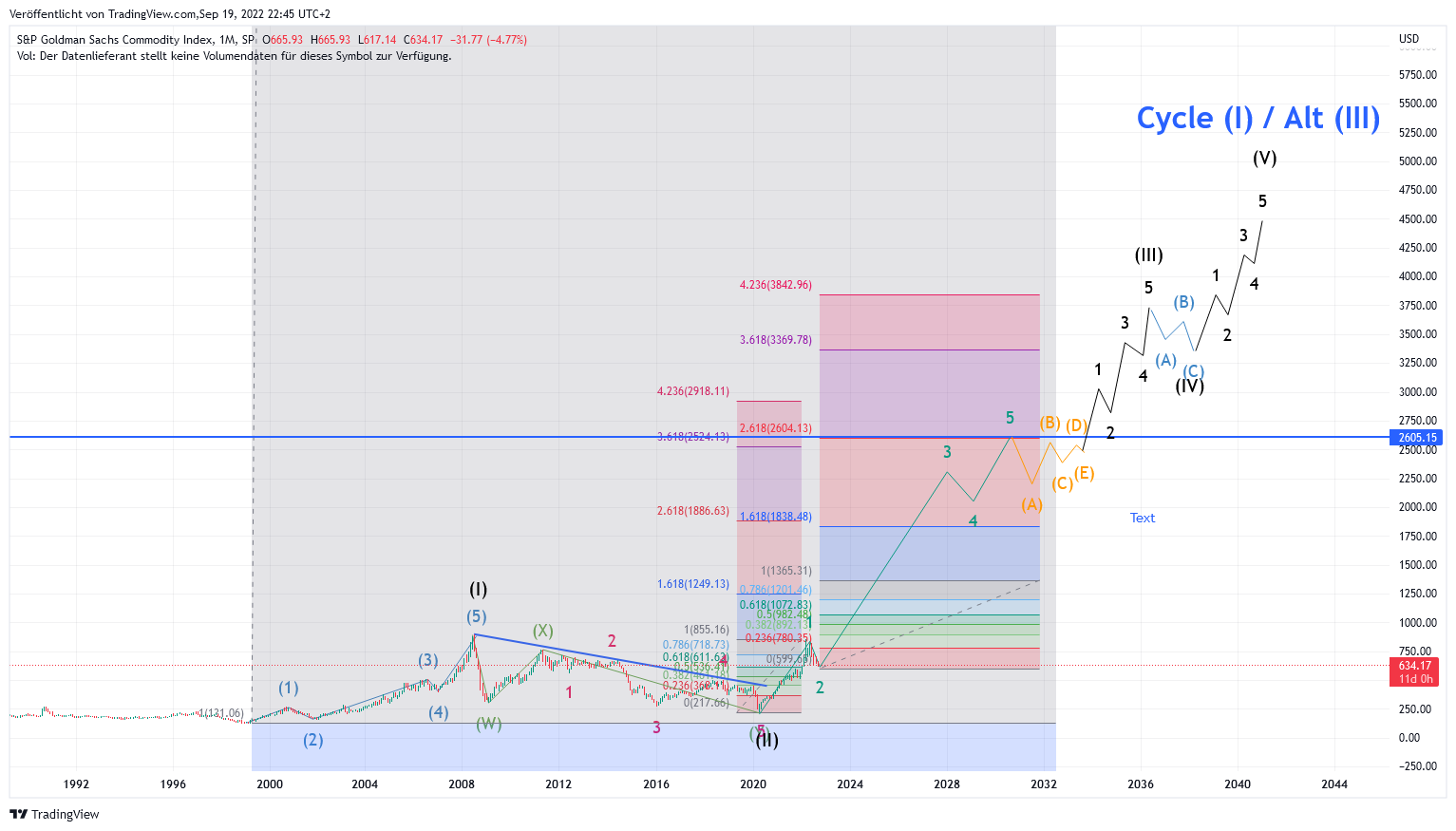

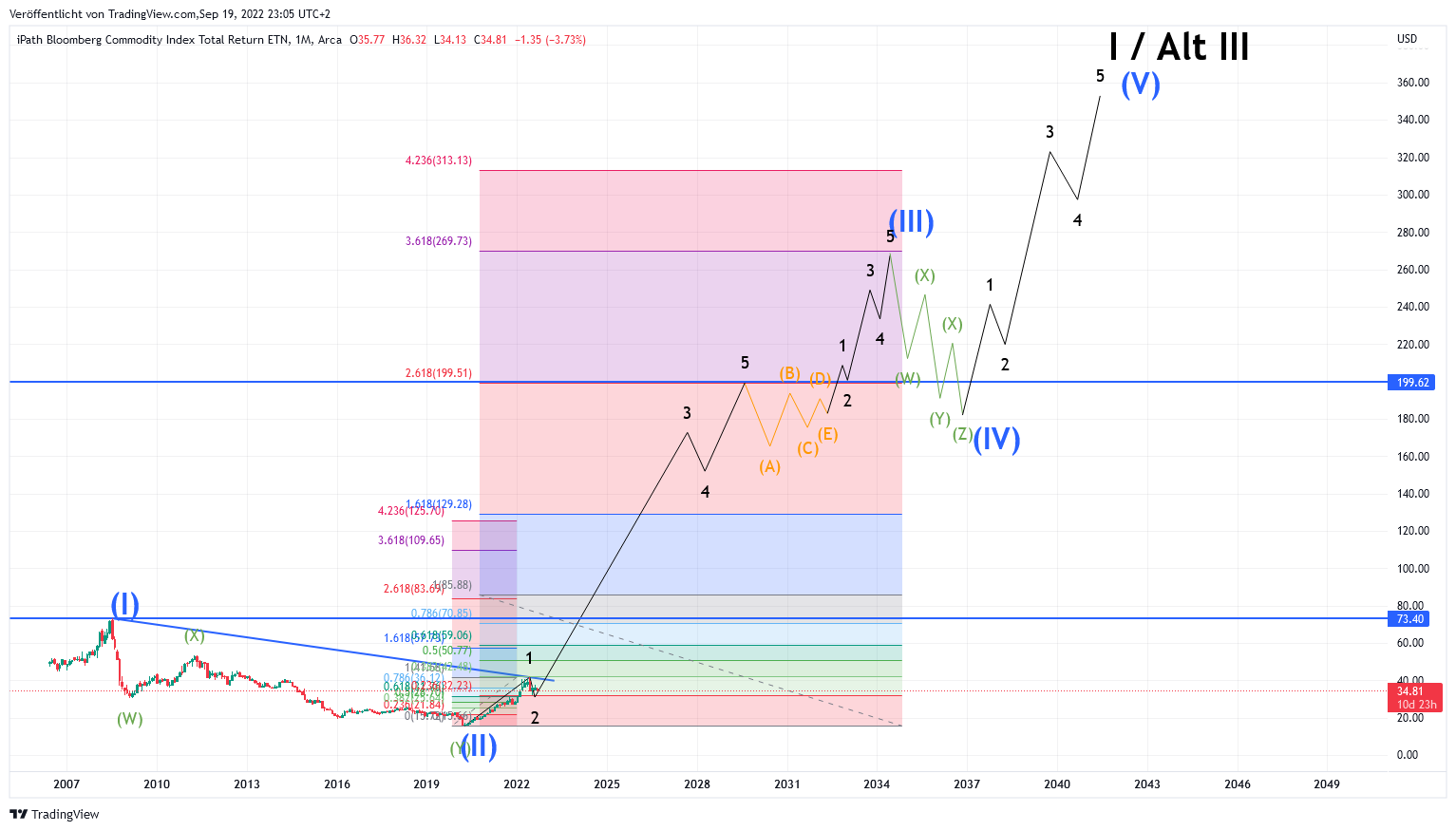

Zur Untersuchung der Frage, ob ein neuer Superzyklus - sprich Bullenmarkt - bei Rohstoffen begonnen hat, habe ich mich daher wegen seiner längeren Existenz des Goldmann Sachs Commodity Index bedient, wenn gleich dieser sehr Öl- und Gaslastig ist. Der GSCI beinhaltet aber nicht nur Öl und Gas, sondern auch Agrarrohstoffe, Eisenmetalle und Nichteisenmetalle, wie Industriemetalle (Zink, Magnesium usw.) und Nichteisenmetalle, wie seltene Erden, Gold und Silber.

In meinem eigenen Basisszenario, welches ich im Blog kommuniziert habe, gehe ich mittelfristig bei Öl und Gas noch einmal von stark fallenden Notierungen aus, welche zu einem Abbau spekulativer Longpositionierungen im Markt führen wird. Langfristig ändert dies nichts am Aufwertungsdruck für Öl und Gas. Für das von mir im GSCI skizzierte Superzyklus Szenario eines sich über rund vier Jahrzehnte erstreckenden Bullenmarktes heißt dies, dass ein solcher Bullenmarkt bei den Rohstoffen daher sehr wahrscheinlich durch Nichteisenmetalle und Industriemetalle getragen wird und durch Preissteigerungen für Agrarrohstoffe unterfüttert wird - kurz gesagt, selbst wenn die Ölpreise und Gaspreise zwischenzeitlich auf Tauchstation gehen sollten, wird es dafür im Rohstoffbereich bei anderen Rohstoffen zu entsprechend starken Aufwertungen kommen, welche die Ölpreiseffekte überkompensieren.

Die erste Zykluswelle des neuen Grand-Cycle-Superzyklus einer Cycle Wave III begann demnach bereits vor der Jahrtausendwende Mitte der 90´er Jahre und wurde vor allem von einem Preisanstieg beim Öl, Gold und Silber getragen, ehe der Ölpreis im Sommer 2008 sein bisheriges Allzeithoch ausbildete.

Nach dieser ersten Welle 1, welche klassisch fünfteilig verlief, kam es zu einer ausgedehnten Korrekturphase bei den Rohstoffen, welche sich über mehr als ein Jahrzehnt in w-x-y Manier erstreckte und mit dem Ausbruch der COVID-19 Pandemie ihr Welle 2 Tief markierte und damit den Beginn des neuen Superzyklus bei den Rohstoffen eingeleitet hat, welcher aus charttechnischer Sicht als Welle 3 unter den üblichen Schwankungen mit hoher Wahrscheinlichkeit zu einer Vervielfachung der Rohstoffpreise führen wird.

Rohstoffpreisindex mit signifikantem Bruch des langfristigen Abwärtstrendes im Jahre 2021...

Die These des Sachverständigenrates über den Beginn eines neuen Rohstoff-Superzyklus an den Finanzmärkten, welcher sich über mehrere Jahrzehnte erstreckt und vor allem Nicht-Eisenmetallen einen deutlichen Preisauftrieb bescheren soll, findet aus Sicht des Charts mit Bruch des 13 jährigen Abwärtstrendes im Jahre 2021 seine Entsprechung.

Damit einhergehend können wir am Markt bereits im Vorfeld dieses signifikanten Trendbruches und Kaufsignals für den Rohstoffsektor einen global tobenden Verteilungskampf um die verbliebenen Bodenschätze des Planeten beobachten, welcher nach dem Syrienkrieg zum Ende des letzten Jahrzehnts in diesem Jahr im besonderen bereits zu Jahresbeginn auch Kasachstan kurzzeitig ergriffen hatte und in Mali als einem der Rohstoffreichsten Länder Westafrikas seine weitere Entsprechung findet und die Ukraine und Russland zu Zielobjekten der ungezügelten Gier nach Rohstoffen seitens des noch amtierenden Imperiums USA hat werden lassen.

Es ist aus Sicht des Charts sehr gut möglich, dass entgegen der allgemein verbreiteten Auffassung das Klimaaktien dieses Jahrhundert im Mittelpunkt stehen würden, eher wahrscheinlich, dass dieses Jahrhundert das Jahrhundert der Rohstoffe wird - sprich Aktien aus dem gesamten Rohstoffsektor die klassischen Bluechips outperformen werden.

Möglicherweise ist dies auch den Machteliten bewusst, weshalb in Deutschland versucht wird Kleinanlegern ab Anfang 2023 den Handel mit Rohstoff-Futures zu verbieten, weil man fürchtet, dass Hedging gegen den Preisauftrieb bei Rohstoffen auf Seite der Privatanleger sich verstärkend auf denselben in der Zukunft auswirkt und damit die Ertragslage der vom Geldsozialismus unter Druck gebrachten klassischen Industriewerte weiter verschärft und damit die Position der Machteliten gefärdet.

Egal was die Politik und Behörden auch machen werden - der anstehende massive Preisanstieg bei Rohstoffen wird mit Blick auf die stattgehabte Korrektur bei den Rohstoffindizes in den letzten Wochen, die lediglich minimal erfolgte, die intrinsisch sich abzeichnenden hohe Auwärtsdynamik bei nicht Ölbasierten Rohstoffen weiter verschärfen.

Insofern könnte das vom Sachverständigenrat in seiner 2021/2022 Ausgabe skizzierte Szenario eines 35-jährtigen Superzyklus im Bereich der Rohstoffmärkte tatsächlich weit über die Jahrhundertmitte im Rahmen eines Welle III Impulses das zentrale Anlagethema an den Finanzmärkten werden, da Investments in den Bau von neuen Minen und Anlagen im Rohstoffbereich in der Regel einen Anlagehorizont von rund 35 Jahren haben müssen um Investoren dazu zu bewegen nachhaltig in Rohstoffe zu investieren.

Die geostrategische Machtposition eines Imperiums wird mit hoher Wahrscheinlichkeit in Zukunft durch die Kontrolle über den Zugang zu Rohstoffen bestimmt. Daher - und aus keinem anderen Grund - ist die Ukraine meines Erachtens derzeit zum Ziel der USA geworden, da zum einen dort beachtliche Bodenschätze verfügbar sind und zum anderen eine spätere Option für den Zugriff auf Russlands enorme Bodenschätze geschaffen werden soll, falls das Imperium USA seinen derzeitigen modus vivendi in Zukunft mangels eigener Rohstoffe nicht mehr aufrecht erhalten kann. Die Verteilungskriege um die Bodenschätze am Anfang eines jahrzehntelangen Superzyklus entscheiden daher auch über die zukünftige geopolitische Machtverteilung auf dem Planeten.

Sollten die USA den Krieg gegen Russland in der Ukraine verlieren, dann werden wir als Folge der Umverteilung der Profite im Rohstoffbereich neue Player im geopolitischen Machtgefüge sehen, welche die Vormachtsstellung der USA in diesem Jahrhundert beseitigen. Dies könnte neben Russland und China in diesem Jahrhundert den Aufstieg Afrikas begründen und zu neuen ökonomisch relevanten Zentren auf der Welt führen.

Peace & Love

Hinweis auf mögliche Interessenkonflikte:

Der Autor dieses Beitrages ist in dem besprochenen Basiswert investiert - er behält sich vor mal long mal short zu gehen. Es besteht dadurch stets die Möglichkeit eines Interessenkonfliktes. Es kann sein, dass der Autor dieses Beitrages je nach Marktentwicklung auch in Zukunft zu gegebener Zeit sich long oder short positioniert, sofern er dem Markt nicht komplett fern bleibt. Des weiteren könnte ein indirekter Interessenkonflikt sehr wohl bestehen, da der Autor in Minen und Rohstoffwerte und Biotechwerte im Bereich Pandemie investiert ist und den Index vorwiegend im Silberstandard inzwischen betrachtet oder nahe stehende Personen in Aktien oder anderen betreffenden Werten investiert sind.

Bitte beachten Sie die im folgenden Link hinterlegten Hinweise zum Risiko und Haftungsausschluss:

https://indextrader24.blogspot.com/p/allgemeine-geschaftsbedingungen.html

Keine Kommentare:

Kommentar veröffentlichen